Que matam uma Empresa

Os 6 indicadores de performance que vou falar, são financeiros e se não forem avaliados em profundidade, matam um negócio ou empresa.

Indicadores de Performance, o que é isso?

Antes de te falar dos indicadores de performance, deixa-me contar isto (provavelmente passaste, eu passei de certeza):

No inicio de um negócio, o criador esquece-se de avaliar estes 6 indicadores de performance e isso pode ser a morte da empresa.

Indicadores de performance são ferramentas essenciais de gestão para qualquer empreendedor (se calhar estou a ser ambicioso, o que queria dizer era empresário/gestor).

Afinal, medir o nível de desempenho em cada setor do negócio é fundamental para assegurar o crescimento da organização, tomar decisões mais claras e ajustar processos problemáticos.

E-Book para Empresários, Empreendedores e Novos Negócios (ou quem pensa iniciar): "A Pequena Empresa Gigante"

Entre os indicadores de performance mais importantes para PMEs e novos negócios – sim, tens que começar a criar uma intimidade com os números de inicio – não faças o que eu fiz, fugi a 7 pés deles – estão, certamente, os indicadores financeiros.

Com eles, é possível obteres dados sobre as finanças corporativas e identificares como anda a saúde financeira da tua empresa/negócio (é muito diferente de gerir finanças pessoais).

Mas sabes quais são os principais indicadores financeiros para PMEs e novos negócios? Então continua a leitura deste artigo e descobre os 6 indicadores de performance financeiros indispensáveis que tens que saber!

Os indicadores financeiros, especificamente, estão intimamente ligados à boa gestão de uma PME ou mesmo de um negócio desde o dia 0.

Depois de leres este artigo recomendo a leitura deste: "Sabes os 3 pontos cardeais para acompanhar o negócio?"

E são eles que te fornecem (se és empreendedor/gestor/empresário) informações essenciais para análise da performance do negócio. E ajudam-te, e muito, nas tomadas de decisão relacionadas às finanças.

Quais são então os 6 principais indicadores de performance financeiros para PMEs e novos negócios?

Podes ver os 6 destes indicadores de performance financeiros que não podes deixar de conhecer (e repito, criar intimidade):

Ponto de Equilíbrio (ou Break Even Point)

Custos Fixos

Os custos fixos são todas as despesas recorrentes de um negócio.

São aquelas, portanto, que se repetem mês a mês ou variam pouco durante o período. Não importa o que ocorra, elas sempre deverão ser pagas mensalmente.

Como por exemplo:

- o aluguer do escritório, gastos com limpeza e segurança, impostos, alojamento de site.

- gás, água, luz, comunicações (sendo que o valor destes pode variar consoante o mês, mas são fixos de funcionamento).

- Salários de funcionários (se tiveres – ou seja o custo fixo do organograma).

- entre outros são considerados custos fixos para PMEs e negócios novos.

Estes são os custos que, se bem controlados, podem trazer um retorno em poupança a uma PME na ordem dos 20% (quando faço consultoria empresarial, para resultados imediatos e algum desafogo do fluxo de caixa, é nesta alavanca que mexo com o empresário/gestor/empreendedor).

E porquê? Porque na verdade os custos fixos não influenciam diretamente as vendas e ganhos (apenas lhes podem retirar força).

Existem Negócios que têm Poucos custos fixos para Desenvolver. Se não tens um negócio, mas gostavas de Ter, carrega aqui e fala comigo.

Custos Variáveis

Os custos variáveis, por sua vez, são todas as despesas que variam mensalmente, de acordo com as atividades produtivas de um negócio.

Como exemplos de custos variáveis temos:

- Matérias-primas, stock de produtos (para venda ou para prestação de um serviço).

- Comissões de vendas (da equipa comercial ou afiliados que vendam o teu produto ou serviço), taxas de utilização de multibanco.

- Impostos diretos de venda, mão de obra terceirizada, entre outros.

Tanto os custos fixos como os custos variáveis são indicadores de performance financeiros fundamentais para PMEs e negócios no inicio.

Isto porque, sem conhecê-los, tu (que serás o empreendedor, gestor, empresário ou pensas abrir um negócio) não saberás o quanto a empresa deve produzir para cobrir suas despesas – e consequentemente ter lucro.

Mas esta alavanca tem algo muito giro: se eu aumentar os meus custos variáveis, por exemplo, da minha equipa comercial (reduzindo os custos fixos), estarei a aumentar o Dinheiro O e, consequentemente, os Fluxos de Caixa.

Por outras palavras, se as vendas da tua empresa aumentarem, os custos variáveis aumentarão. Se as vendas da tua empresa diminuírem, os teus custos variáveis diminuirão.

Aumento dos custos variáveis não são sempre más notícias para o teu negócio.

E é isto que todas as empresas e negócios querem no final do dia.

Fluxo de caixa

O fluxo de caixa é o controlo do valor que entra e que sai da conta da empresa ao longo de um determinado período.

Atenção: este indicador de performance é fundamental

Portanto, ajuda-te a identificar o que estás a receber no teu negócio e as obrigações/dívidas financeiras que possuis.

E é graças a ele que se torna possível analisar e monitorizar se as operações da empresa estão a gerar caixa suficiente para não ter dívidas e gerar lucro ao longo do tempo – atenção ao lucro que pode ser um engano, é mais importante ter realmente dinheiro em caixa (e no banco 😉).

Sem conheceres o fluxo de caixa, corres sérios riscos de tomares decisões financeiras muito erradas e veres o teu negócio a afundar-se em dívidas – principalmente se o dinheiro que entra nesse fluxo de caixa é Dinheiro F ou I.

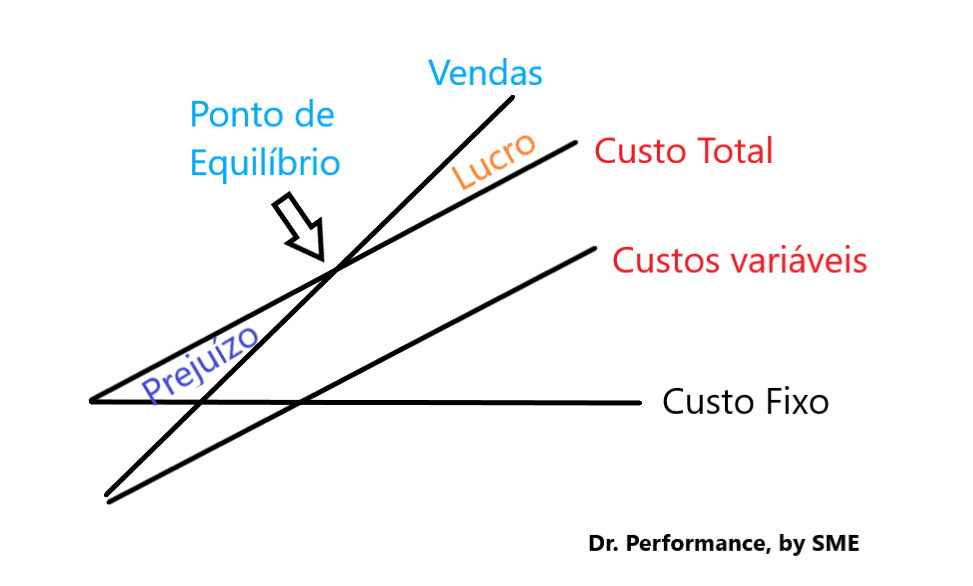

Ponto de Equilíbrio

O ponto de equilíbrio (ou Break Even Point em inglês) é um dos principais indicadores de performance financeiros para PMEs e negócios ainda no inicio.

Trata-se da quantidade de receita mínima que uma empresa precisa obter para cobrir todos os seus custos e despesas.

Dou-te um exemplo:

- Vendes roupa para senhora.

- O custo ficou x da produção.

- Agora tens que fazer marketing para vender essa roupa.

- Começas a vender…

- Quando o que estás a vender for igual ao que investiste atingiste o ponto de equilíbrio: a partir daqui tens o que se chama fluxo de caixa positivo.

Mais fácil, vê a infografia para perceberes melhor:

Ao conheceres o ponto de equilíbrio, consegues identificar qual o montante de vendas (ou negócios) que precisas gerar num determinado período de forma a não teres lucro e nem prejuízo.

Se os resultados forem superiores ao ponto de equilíbrio, há lucro, enquanto resultados abaixo do ponto de equilíbrio resulta em perdas financeiras (prejuízo).

Margem EBITDA

A margem EBITDA (acrónimo em inglês e é representado desta forma na demonstração de resultados) e quer dizer: o lucro antes dos juros, impostos, depreciação e amortização de uma empresa.

Representa a quantidade de lucro ou prejuízo que a empresa obtém sem considerar os descontos de juros, tributos, depreciações ou amortizações

A margem EBITDA fornece-te, especificamente, informações sobre o valor e o impacto das vendas na caixa.

Por isso, este indicador é calculado a partir do lucro operacional líquido + depreciação + amortização (é muito utilizado como referência de avaliação das empresas).

Market Share

Finalmente, o Market Share – também pode ser designado por parcela/fatia de mercado – é mais um dos importantes indicadores de performance financeiros indispensáveis para PMEs e negócios que estão no inicio.

E também é uma importante ferramenta de medição de desempenho.

O Market Share ajuda-te a identificar a fatia de mercado da qual o negócio tem participação.

Uma empresa que oferece serviços de comunicações, por exemplo, pode ter x% de Market share numa determinada região do país – ou em todo território nacional (neste caso teria o monopólio).

E como podes calcular este indicador de performance?

Primeiro tens que saber quem é o teu nicho ou público-alvo ideal – Neste caso o Market Share = Clientes conquistados pela empresa / Potenciais clientes na área de atuação da empresa.

- Ex: organização que vende produtos dedicados ao público feminino de 20 a 34 anos e atua numa região que tenha 200.000 mulheres nesta faixa-etária. Se a empresa tiver 10.000 clientes cadastradas – onde tem o seu contacto, pode-se dividir esse número pelo número de potenciais consumidoras e chegamos ao Market Share de 5% ( 10.000 / 200.000 = 0,05 = 5%).

É Por isso que é importante Fidelizar clientes. Sabe mais neste artigo: "A Fidelização de Clientes Será Importante?"

Também podes fazer através da faturação – Market Share = Receita da empresa / Receita total das empresas mais relevantes do setor que estás.

Atenção: apesar de parecer mais simples que o anterior, vai depender muito do setor de negócios em que tu estás – poderás que ter estimativas ou mesmo comprar as demonstrações de resultados da tua concorrência.

Outro caso é o de Valor de Mercado – Market Share = Valor de mercado da empresa / Valor de mercado total das empresas mais relevantes do setor.

- Se a tua empresa está avaliada em 50 milhões de euros e no teu setor só há mais quatro competidores pertinentes, cotados em 25 milhões de euros cada, o teu Market Share será: 50 / (50 + 25 + 25 + 25 + 25) = 50 / 150 = 0,33 = 33%.

Existem mais alguns.

O que eu quero que percebas é, ao utilizares este indicador de performance no dia-a-dia, permite-te descobrir qual é a participação da tua empresa/organização em termos percentuais no mercado – e descobrires se ela é líder no segmento que está inserida ou se precisas repensar as tuas estratégias para melhorares os teus resultados e cresceres.

Recomendo que dês uma vista de olhos para a lista de PMEs Líder e Excelência de 2019 (ficas com uma ideia).

Conclusão

Os indicadores de performance financeiros são fundamentais para PMEs e Negócios que estão a iniciar que desejam evoluir e manter um desenvolvimento sustentável a longo prazo.

Se bem empregues, estas ferramentas vão-te auxiliar a ter uma visão mais holística (ou de helicóptero) do teu negócio e tomares melhores decisões financeiras.

E é exatamente por isto que tu, um empreendedor/gestor/empresário ou que pensas iniciar no mundo dos negócios, precisas conhecê-los e entenderes como eles funcionam.

Agora que já entendeste a importância dos indicadores de performance financeiros para negócios, que tal em te preparares para elevar o nível do teu negócio, subires as vendas mas, mais que isso, aumentares o fluxo de caixa corrente em mais de 20% em 90 dias?

Pergunto-te então: Gostavas de ter um diagnóstico gratuito à tua empresa? Basta carregares aqui para podermos agendar, de forma gratuita ou ires à esta página para perceberes o que vais receber.

Deixa o teu comentário ou dúvidas no final deste artigo.

Tem uma excelente semana,

Sacha Matias (Dr.Performance, by SME).

3 thoughts on “6 Indicadores de performance”

Pingback: Os 9 passos desde a Ideia até a venda | Dr. Performance™, for Business

Pingback: Descomplicar a Gestão a actos simples | Dr. Performance™, for Business

Pingback: Consultoria empresarial em pequenas empresas? - Dr. Performance™, for Business